Блог им. Klinskih-tag |Фонд коммерческой недвижимости: я определился

- 07 ноября 2025, 10:01

- |

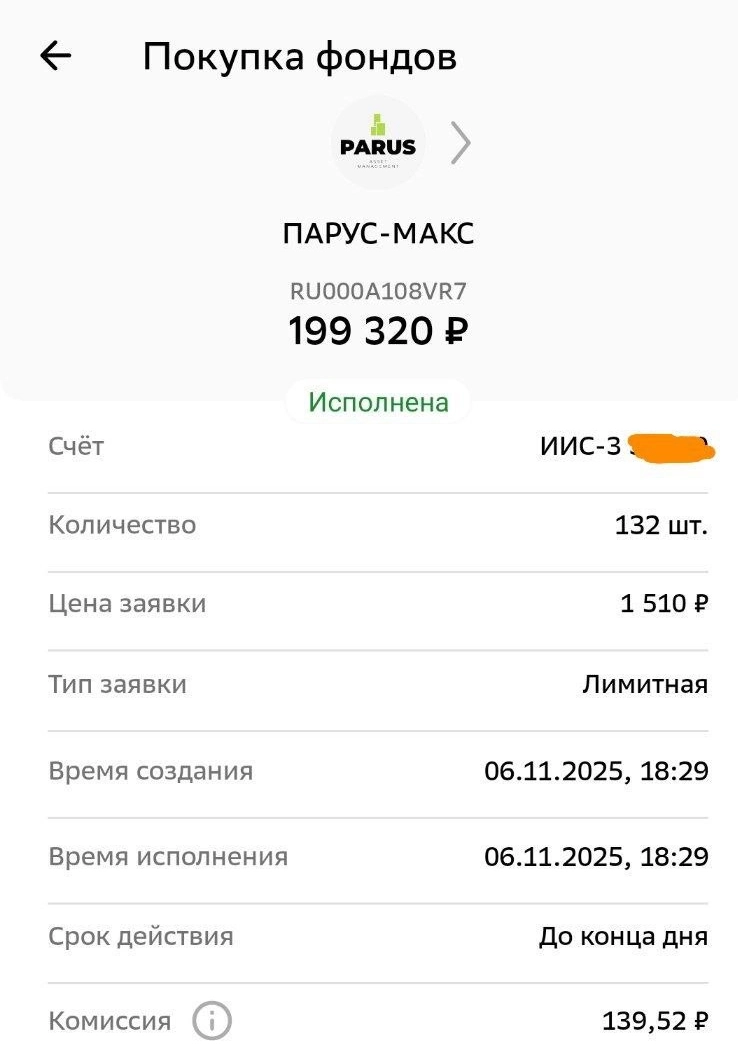

🤔 Ну что ж, друзья мои, спустя неделю моих раздумий по поводу фондов коммерческой недвижимости, я решил не изобретать велосипед и остановил свой выбор на фондах «ЗПИФ ПАРУС». Конкретно — на ЗПИФ «Парус Макс» (доступен только для квалов).

Причём, что любопытно, ещё в августе, во время подробного разбора ЗПИФ «Парус Макс» (RU000A108VR7), я поймал себя на мысли, что мне нравится этот комбинированный подход, когда не терзаешь себя выбором и покупаешь один фонд, который объединяет преимущества целого ряда рентных монофондов и устраняет их ключевые недостатки. Видимо, для воплощения этой идеи в жизнь мне нужно было время на подумать, и сейчас это время пришло!

📊 По состоянию на 31.10.2025, ЗПИФ «Парус Макс» на 57% состоитиз складской недвижимости, на 10% из офисной, ещё 20% — это торговые центры, и оставшиеся 13% — это денежные средства. В разрезе монофондов картина получается следующей:

▪️ПАРУС-ТРМ (RU000A108BZ2): 20%

▪️ПАРУС-КРАС (RU000A108UH0): 19%

▪️ПАРУС-ДВН (RU000A1068X9): 10%

( Читать дальше )

- комментировать

- 1.4К | ★3

- Комментарии ( 6 )

Блог им. Klinskih-tag |Какой фонд коммерческой недвижимости купить?

- 31 октября 2025, 18:11

- |

🤔 Российский фондовый рынок демонстрирует неутешительную динамику, и с начала года индекс Мосбиржи снизился на -11%, при этом результаты большинства компаний выглядят значительно слабее бенчмарка. И на этом фоне невольно задаёшь себе вопрос: а что же ждёт рынок акций в ближайшем будущем, и как стабилизировать доходность своего портфеля в таких условиях?

🏦 Несмотря на начало цикла смягчения ДКП, ключевая ставка по-прежнему остаётся высокой. Это серьезно снижает инвестиционную привлекательность акций, да и последнее заседание регулятора вызвало у инвесторов смешанные эмоции.

С одной стороны, ставка была снижена на 0,5%, что оказалось лучше консенсуса, который предполагает сохранение ставки. С другой стороны, регулятор ухудшил прогноз по среднегодовой ставке на следующий год. Учитывая, что фондовый рынок всегда живет ожиданиями, такой пересмотр заставил инвесторов вновь закладывать в свои прогнозы пессимистичные сценарии.

Дополнительную нервозность рынку добавила ситуация с налогами. Сначала этой весной министр финансов Антон Силуанов уверенно заявлял, что базовые налоговые условия до 2030 года останутся неизменными, однако уже через полгода рынок был шокирован новостью о повышении НДС с 20% до 22%.

( Читать дальше )

Блог им. Klinskih-tag |ЗПИФ «Парус Макс» - максимальная диверсификация

- 11 августа 2025, 14:05

- |

🏪 Коммерческая недвижимость всегда была и продолжает оставаться одним из самых надёжных способов пассивного дохода, но для частного инвестора вход на этот рынок уже изначально сопряжен с целым рядом сложностей — начиная от минимального порога входа в этот бизнес, который зачастую для многих неподъёмный, и заканчивая разного рода рисками, брать на себя которые без соответствующих юридических компетенций — очень плохая затея.

Именно поэтому УК «Парус» нашла элегантное решение для частных инвесторов — ЗПИФ «Парус Макс» (RU000A108VR7), который объединяет преимущества рентных фондов и устраняет их ключевые недостатки. В этом фонде собрана вся коммерческая недвижимость PARUS, сбалансированная по отраслям и объектам. Фактически в одном продукте мы получаем фонд, который вкладывается в другие фонды «Паруса», каждый из которых владеет отдельным объектом коммерческой недвижимости (офисы, склады) и распределяет арендный доход между пайщиками.

📊 По состоянию на 01.08.2025 состав ЗПИФ «Парус Макс» на 82% состоит из складской недвижимости, на 17% из офисной, и оставшийся 1% — это денежные средства. В разрезе монофондов картина получается следующей:

( Читать дальше )

Блог им. Klinskih-tag |Самолет не боится рыночного шума

- 28 апреля 2025, 07:50

- |

🧮 Крупнейший девелопер страны, Самолет, поделился в пятницу своими результатами по МСФО за 2024 год, а также провёл конференц-звонок, предоставив нам хорошую возможность поглубже взглянуть на динамику бизнеса компании и текущие тенденции развития этой отрасли.

Вначале пробежимся по ключевым финансовым метрикам:

📈 Выручка компании увеличилась по итогам минувшего года на +32% до 339,1 млрд руб. Несмотря на сложную обстановку на рынке, компании удалось продемонстрировать высокие темпы роста реализации жилой недвижимости.

📈 Скорректированный показатель EBITDA прибавил на +19% до рекордных 109 млрд руб., что соответствует маржинальности бизнеса на уровне 32%. Достойный результат, в столь сложные времена!

Особенно с учётом того, что в последние полгода на рынке активно циркулировали самые разные слухи, ставящие под сомнение финансовую устойчивость эмитента. Однако по факту уже сейчас можно говорить о том, что тревожные сценарии не нашли подтверждение: выкуплено четыре выпуска облигаций на 10 млрд руб. и пройдена оферта по облигациям серии БО-П11, в рамках которой была погашена задолженность на 13,6 млрд руб. и выкуплено бумаг на 3,9 млрд руб.

( Читать дальше )

Блог им. Klinskih-tag |«ПАРУС-КРАСНОЯРСК» - сибирская звезда на рынке коммерческой недвижимости?

- 23 апреля 2025, 18:55

- |

🏛 В последнее время не утихают споры относительно будущего снижения ключевой ставки. Участники рынка высказывают разные мнения: одни полагают, что переход к режиму смягчения денежно-кредитной политики произойдёт уже летом, другие убеждены, что регулятор приступит к снижению ставки лишь осенью. Сейчас точно ясно одно: эпоха высокой ключевой ставки неумолимо движется к завершению.

💼И в такой обстановке остро стоит задача поиска надёжных инструментов, способных обеспечивать доходность выше 20% годовых. Сегодня у нас на «прожарке» компания PARUS Asset Management, которая уже в эту пятницу, 25 апреля, начнёт торги новым фондом индустриальной недвижимости «ПАРУС-КРАСНОЯРСК».

Начнём с того, что компания PARUS Asset Management уже более четверти века профессионально занимается строительством, управлением и продажей объектов коммерческой недвижимости, зарекомендовав себя надёжным игроком на рынке. На сегодняшний день уже шесть фондов под управлением PARUS свободно обращаются на Мосбирже.

( Читать дальше )

Блог им. Klinskih-tag |Арендный доход в сердце столицы: новый продукт ЗПИФ Самолет

- 16 апреля 2025, 16:00

- |

🏢Недвижимость, как известно, является классическим инструментом долгосрочного инвестирования. И статистика наглядно демонстрирует, что стоимость жилья всегда упорно растёт, несмотря на кризисы и падения рынка. В этой связи мое внимание привлек ЗПИФ «Самолет. Инвестиции в недвижимость», позволяющий получать доход от аренды столичного жилья, и я предлагаю вместе с вами погрузиться в эту тему подробнее и изучить основные детали.

На зарубежных биржах инвестиционные фонды недвижимости (REIT) уже давно пользуются большой популярностью, поскольку обеспечивают инвесторам стабильный доход и помогают снизить волатильность инвестпортфелей. Те из вас, кто торговал зарубежными REITами до 2022 года — не дадут соврать! И в этой связи очень приятно видеть, что наши девелоперы тоже, наконец, обратили своё внимание на этот перспективный сегмент и предлагают новые инвестиционные продукты для частных лиц.

💼Любопытно, но именно ЗПИФ от компании Самолет станет первопроходцем среди российских розничных фондов, специализирующихся на инвестициях в объекты арендного жилья. И здесь сразу же нужно отметить, что аренда жилья в Москве имеет ряд особенностей, по сравнению с другими регионами нашей необъятной страны:

( Читать дальше )

Блог им. Klinskih-tag |Рынок складской недвижимости: возможности для инвесторов на фоне дефицита площадей?

- 31 октября 2024, 18:55

- |

🏗 Мы часто рассуждаем с вами про рынок жилой недвижимости, где застройщики после отмены льготной ипотеки оказались в очень сложном положении, и порой совершенно незаслуженно забываем про складскую недвижимость, где сейчас сложилась уникальная ситуация, когда даже при высоких ставках на этом рынке наблюдается острый дефицит площадей, что уже сейчас привело к образованию очередей среди потенциальных арендаторов и резкому росту арендных ставок.

💼 Инвестирование в коммерческую недвижимость для нас возможно через закрытые паевые инвестиционные фонды (ЗПИФ), ставшие в последнее время весьма значимым сегментом на российском рынке коллективных инвестиций:

Стоит отметить, что именно складская недвижимость лучше всех себя чувствует в последние годы, и сейчас попробую объяснить почему. Пандемия COVID-19 негативно сказалась на гостиничной недвижимости, начало СВО привело к проблемам в торговых центрах (из-за массового ухода западных брендов), а отмена льготной ипотеки спровоцировала существенный спад на рынке жилья. В то время как складская недвижимость демонстрирует устойчивый рост, во многом благодаря активному развитию онлайн-торговли и логистики. Онлайн-ритейлеры и логистические компании год от года наращивают свои бизнесы, а потому постоянно увеличивают объёмы своих складских площадей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс